フリーランスや個人事業主として活動を始めると、避けて通れないのが確定申告です。

その中でも「青色申告と白色申告、どちらを選べばいいの?」という疑問を持つ方は多いでしょう。

所得税の申告方法には「青色申告」と「白色申告」の2種類があり、それぞれにメリット・デメリットがあります。

選択を間違えると、納税額が増えたり、手続きが複雑になったりする可能性があるため、自分のビジネス状況に合った申告方法を選ぶことが重要です。

この記事では、青色申告と白色申告の違いを分かりやすく解説し、それぞれのメリット・デメリットを徹底比較します。

さらに、副業を始めたばかりの方にとって、どちらの申告方法が適しているのかについても具体的にアドバイスします。

青色申告と白色申告の違いをざっくり理解しよう

まず最初に、青色申告と白色申告の基本的な違いを解説します。

青色申告とは

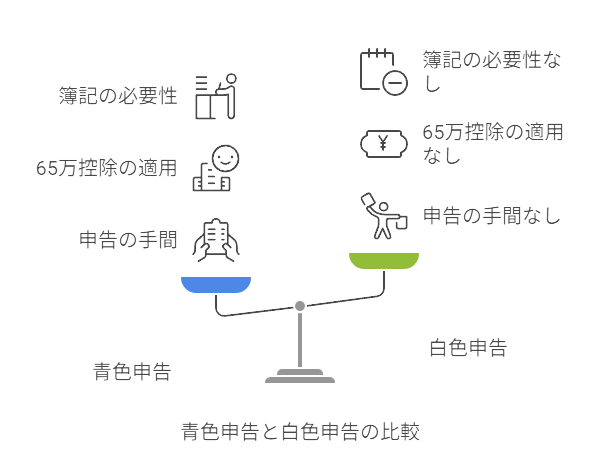

青色申告は、一定の帳簿書類を作成・保存することを条件に、様々な税制上の特典を受けられる申告方法です。

名前の由来は、かつて申告書が青色だったことから来ています。

青色申告の特徴

- 最大65万円の特別控除を受けられる(電子申告・複式簿記の場合)

- 赤字の繰越控除(3年間)が可能

- 家族への給与を経費として計上できる

- 30万円未満の減価償却資産の一括経費計上が可能

白色申告とは

白色申告は、青色申告に比べて帳簿の記帳義務が簡易的で、特別な申請も必要ない基本的な申告方法です。

白色申告の特徴

- 記帳が比較的簡単(単式簿記でOK)

- 特別な申請手続きが不要

- 特別控除は10万円まで

- 赤字の繰越はできない

帳簿の手間の違い

- 青色申告

複式簿記による記帳が必要(65万円控除を受ける場合)

「資産」「負債」「純資産」「収益」「費用」の5つの要素を記録し、貸借対照表と損益計算書の作成が求められます

会計ソフトを使うと比較的簡単に管理できますが、初心者には少しハードルが高いかもしれません - 白色申告

単式簿記による記帳でOKで、収入と支出を記録する簡易的な帳簿で十分です

ノートに手書きでも問題ありませんが、現在は収支内訳書の提出義務があるため、最低限の記帳は必要です

青色申告のメリット

青色申告には多くのメリットがあります。

主なものを見ていきましょう。

65万円の特別控除

青色申告最大の魅力は、最大65万円の特別控除を受けられることです。

これは課税所得額から65万円を差し引けるということなので、所得税や住民税の負担が大幅に軽減されます。

控除額の条件

- 65万円控除:e-Taxによる電子申告+複式簿記による記帳+貸借対照表・損益計算書の添付

- 55万円控除:複式簿記による記帳+貸借対照表・損益計算書の添付(紙での提出)

- 10万円控除:上記の条件を満たさない場合

損失の繰越控除(3年間)

事業で赤字が出た場合、その損失を最長3年間繰り越して、将来の黒字と相殺できます。

例えば、今年100万円の赤字が出ても、来年200万円の黒字が出れば、課税対象は100万円(200万円-100万円)になります。

新規事業の立ち上げ期など、最初は赤字になりやすい状況で大きなメリットとなります。

家族給与の必要経費算入

家族を従業員として雇用し、給与を支払う場合、その給与を必要経費として計上できます。

配偶者や子どもが事業を手伝っている場合、適正な給与を支払うことで節税効果が得られます。

ただし、実際に業務に従事していることや、給与額が妥当であることなどの条件があります。

減価償却資産の特例

30万円未満の減価償却資産を購入した場合、一括で経費計上できる特例があります。

パソコンやソフトウェアなど、比較的高額な事業用資産を購入した際に役立ちます。

青色申告のデメリット

メリットの多い青色申告ですが、いくつかのデメリットもあります。

帳簿作成の手間

複式簿記による記帳は、慣れていない方にとってはハードルが高く感じられます。

日々の取引を「借方」と「貸方」に分けて記録する必要があり、経理の知識が求められます。

しかし、現在は使いやすい会計ソフトが多数あり、初心者でも比較的簡単に複式簿記の帳簿をつけられるようになっています。

代表的なものとして、freee、マネーフォワード、やよいの青色申告などがあります。

提出書類の増加

青色申告では、通常の確定申告書に加えて以下の書類が必要になります:

- 青色申告決算書(貸借対照表・損益計算書)

- 青色申告承認申請書(初回のみ)

- 帳簿書類(保存義務あり)

書類作成の手間は増えますが、会計ソフトを使えば自動的に作成できるものも多いです。

記帳・帳簿保存義務の厳格化

青色申告を選択すると、法定帳簿を7年間保存する義務があります。

また、取引の証拠となる領収書なども保管しておく必要があります。

これらの義務を怠ると、青色申告の承認が取り消される可能性もあります。

白色申告が向くケース

青色申告に比べて特典は少ないものの、白色申告が適している場合もあります。

収入が少ない場合

年間の事業所得が少額(目安として20〜30万円以下)の場合、青色申告の特典を活かしきれないケースが多いです。

この場合、手続きが簡単な白色申告の方が向いているでしょう。

簡単に始めたい初心者

確定申告自体が初めての方や、複式簿記の知識がない方は、まずは白色申告から始めるのも一つの選択肢です。

慣れてきたら青色申告に切り替えることも可能です。

副業で時間をかけられない

本業が忙しく、副業の経理に時間をかけられない方も白色申告が向いています。

ただし、収入が増えてきたら青色申告への切り替えを検討した方が得策です。

赤字が見込めない安定事業

事業が安定しており、赤字になる可能性が低い場合は、損失繰越のメリットを活かせないため、白色申告でも問題ないかもしれません。

青色申告申請の流れと注意点

青色申告を選択する場合、事前に「青色申告承認申請書」を税務署に提出する必要があります。

申請期限

- 新規開業の場合:開業から2ヶ月以内

- 既に事業を行っている場合:その年の3月15日まで(翌年分の申告から適用)

例えば、2025年1月に開業した場合、2025年3月までに申請すれば、2025年分の確定申告から青色申告が適用されます。

申請方法

- 税務署で「青色申告承認申請書」を入手(国税庁のウェブサイトからもダウンロード可能)

- 必要事項を記入(氏名、住所、事業内容、開業日など)

- 税務署に提出(郵送やe-Taxでも可能)

注意ポイント

- 申請期限を過ぎると、その年の青色申告は認められません

- 一度承認されれば、取り消されない限り継続して青色申告ができます

- 帳簿の記帳方法も申請書に記載する必要があります(複式簿記か簡易簿記か)

副業でおすすめはどっち?青色申告vs白色申告

副業を始めたばかりの方は、どちらの申告方法を選ぶべきか悩むところです。

ここでは、収入規模別におすすめの申告方法を紹介します。

年間収入が20万円以下の場合

副業の収入が少額(年間20万円以下程度)の場合は、白色申告で十分かもしれません。

理由としては、

- 税負担が比較的小さい

- 特別控除の恩恵を受けにくい

- 記帳の手間を考えると費用対効果が低い

ただし、将来的に収入増加が見込まれる場合は、最初から青色申告を選択しておくのも一つの戦略です。

年間収入が20万円を超える見込みの場合

副業収入が20万円を超えると、青色申告のメリットが大きくなります。

- 65万円の特別控除で税負担が大幅に軽減

- 経費計上による節税効果が高まる

- 将来的な事業拡大に備えられる

特に副業でもパソコンやカメラなどの機材を購入する場合、減価償却の特例も活用できます。

副業の青色申告におすすめの会計ソフト

副業での青色申告には、以下のような会計ソフトがおすすめです:

これらのソフトを使えば、複式簿記の知識がなくても簡単に帳簿をつけることができます。

多くのソフトは無料お試し期間があるので、実際に使ってみて自分に合ったものを選ぶとよいでしょう。

迷ったら「少し先を見て青色申告」を目指そう

青色申告と白色申告について詳しく見てきましたが、最終的な選択はあなたの事業状況によって異なります。

ただし、一般的には次のように考えます。

- 収入が少なくても将来性を考えるなら青色申告

65万円控除などの特典は大きく、事業が成長すればするほどメリットが大きくなります - 単なる小遣い稼ぎレベルなら白色申告

年間20万円以下の小規模な副業で、今後も拡大予定がない場合は、手間を考えると白色申告が現実的です - 記帳の手間を心配しているなら

現代の会計ソフトはとても使いやすく、初心者でも青色申告に必要な帳簿を簡単につけられます

多くのソフトはレシートの自動読み取り機能もあるので、以前よりもずっと手間が少なくなっています

結論として、少しでも収入が見込めるなら、長期的な視点で青色申告を選択することをおすすめします。

最初は手間に感じるかもしれませんが、税金面でのメリットは大きく、事業の成長とともにその恩恵は増していきます。

青色申告 vs 白色申告 比較表

| 比較項目 | 青色申告 | 白色申告 |

|---|---|---|

| 最大65万円の控除 | ○ | × |

| 損失の繰越控除(赤字翌年に引き継げる) | ○(3年繰越) | × |

| 家族への給与を必要経費にできる | ○(届出要) | × |

| 記帳の手間 | △(複式簿記 or 単式も可) | ○(簡単) |

| 申請の必要 | ○(開業届+青色申告承認申請書) | ×(自動で白色になる) |

| 節税効果 | ◎ | △ |

| 難易度 | やや高い(慣れれば問題なし) | 易しい |

| 副業レベルにおすすめ? | 収入が安定してきたら◎ | 最初の半年〜1年に○ |

青色申告 65万円控除のインパクト図解

青色申告の「65万円控除」がどれだけ大きいか?【ケース比較:年収100万円の場合】

| 内容 | 青色申告 | 白色申告 |

|---|---|---|

| 年間の売上 | 1,000,000円 | 1,000,000円 |

| 必要経費 | -300,000円 | -300,000円 |

| 所得 | 700,000円 | 700,000円 |

| 青色控除 | -650,000円 | - |

| 課税所得 | 50,000円 | 700,000円 |

| 所得税額(5%計算) | 約2,500円 | 約35,000円 |

よくある質問(FAQ)

青色申告から白色申告、または白色申告から青色申告への切り替えはできますか?

はい、切り替えは可能です。青色申告から白色申告への切り替えは「青色申告取りやめ届出書」を提出します。

白色申告から青色申告への切り替えは、その年の3月15日までに「青色申告承認申請書」を提出する必要があります。

青色申告の帳簿作成は本当に難しいですか?

会計ソフトを使えば、青色申告に必要な複式簿記の帳簿も比較的簡単に作成できます。

日々の取引を入力するだけで、ソフトが自動的に仕訳や集計を行ってくれます。

副業の場合、本業の給与所得と合算して申告するのですか?

はい、確定申告では副業の事業所得と本業の給与所得を合算して総所得を計算します。

ただし、副業が青色申告の場合、事業所得からは最大65万円の控除を受けられます。

青色申告で必要な帳簿は具体的に何ですか?

65万円控除を受けるための複式簿記では、

主に仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳などが必要です。

会計ソフトを使えば、これらの帳簿は自動的に作成されます。

白色申告でも経費は計上できますか?

はい、白色申告でも事業に関連する経費は全て計上できます。

経費の種類や計上できる金額に違いはありません。

青色申告と白色申告の違いは、特別控除の金額や損失繰越の可否などにあります。